O que é o padrão Bart Simpson e como usá-lo na negociação

Índice

Toda a gente conhece o Bart Simpson, dada a popularidade mundial de “Os Simpsons”. Mas já o ouviu mencionar no contexto de gráficos de cripto? Neste artigo vamos falar sobre o padrão de negociação batizado com o nome desta personagem e todos os detalhes que precisa de saber sobre ele.

O que é o padrão Bart?

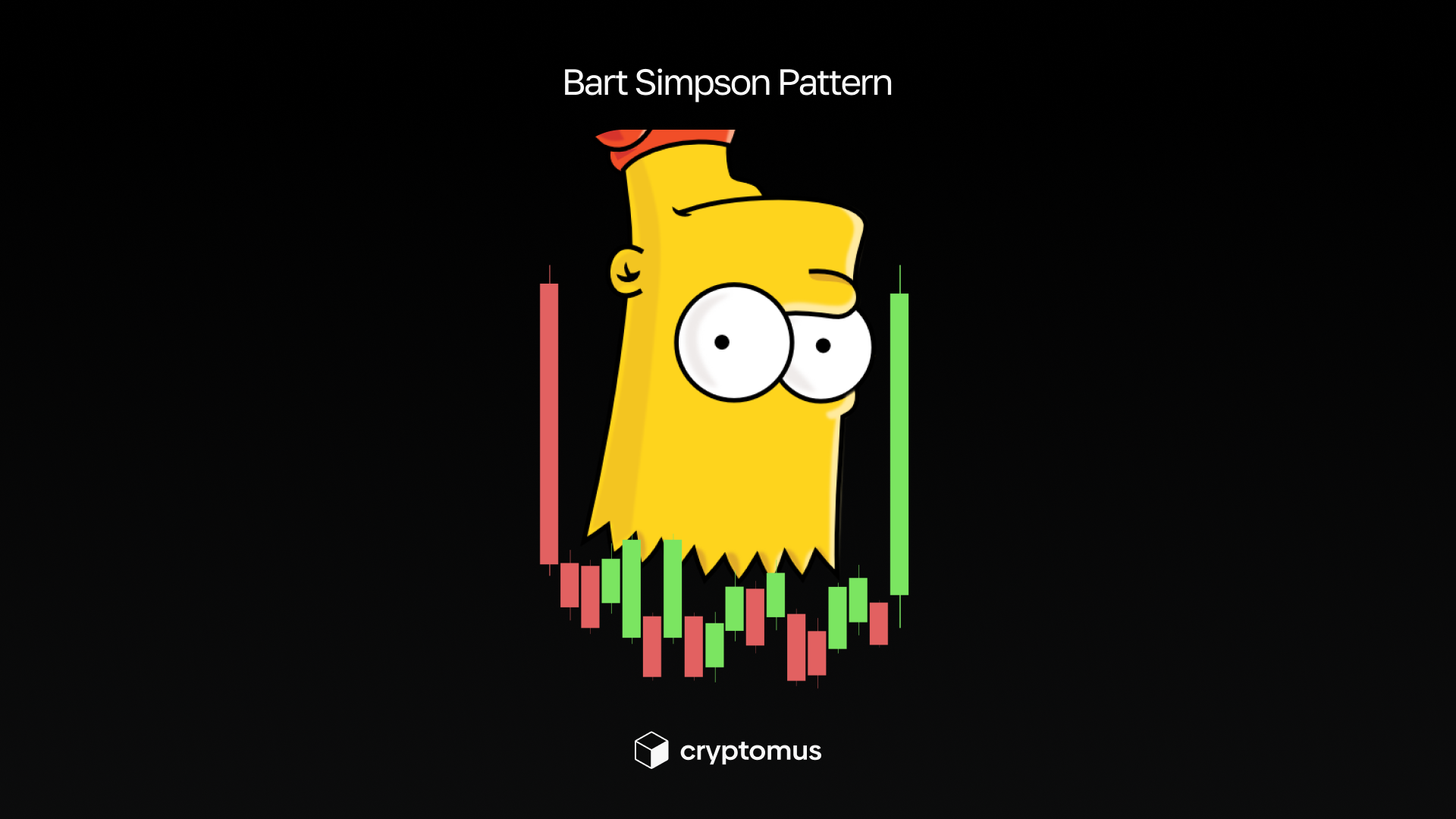

O padrão Bart Simpson é um padrão de movimento de preço num gráfico em que o preço primeiro sobe de forma acentuada e quase vertical, depois move-se horizontalmente numa faixa lateral estreita durante algum tempo e, em seguida, cai novamente de forma acentuada até ao nível inicial. Como resultado, o gráfico assemelha-se ao contorno da cabeça do Bart Simpson com o seu cabelo “espigado”.

Este padrão é frequentemente encontrado nos mercados de cripto e geralmente indica manipulação por grandes participantes ou falta de ímpeto real para continuar a tendência. Os traders usam-no para encontrar possíveis pontos de entrada em posições curtas após uma fase de consolidação lateral.

Como identificar este padrão?

O padrão Bart Simpson é uma das formações gráficas mais reconhecíveis em cripto. Para o identificar, o trader precisa de compreender a estrutura dos movimentos de preço e a sequência de fases que o compõem. Abaixo estão os elementos-chave a observar ao analisar um gráfico.

- Impulso vertical acentuado

A primeira etapa de formação do padrão é um disparo rápido e quase vertical no preço. Este movimento ocorre num curto período e é frequentemente acompanhado por um aumento no volume de negociação. Este impulso cria o “topo serrilhado” associado ao penteado do Bart Simpson. Importa notar que tais disparos repentinos ocorrem muitas vezes sem qualquer catalisador fundamental claro ou contexto noticioso, fazendo com que o movimento pareça abrupto e injustificado de uma perspetiva de mercado tradicional.

- Fase estreita de consolidação lateral

Após a subida acentuada, o mercado geralmente “arrefece”. O preço entra num corredor horizontal caracterizado por baixa volatilidade e velas pequenas. Esta secção lembra o topo plano da cabeça do Bart e é uma característica essencial do padrão. Nesta fase, os volumes de negociação costumam diminuir, refletindo a falta de interesse significativo dos participantes.

- Queda acentuada simétrica

O padrão termina com um recuo descendente brusco — quase tão rápido quanto a subida anterior. O preço regressa ao nível inicial, onde começou o primeiro impulso. Assim, o gráfico forma uma simetria característica: subida vertical, “prateleira” horizontal e queda vertical inversa.

Existe também o Bart invertido — uma versão espelhada do clássico — em que o preço primeiro cai acentuadamente, quase na vertical, depois entra numa faixa lateral estreita com baixa volatilidade e, em seguida, sobe com a mesma rapidez de volta ao nível original. Esta estrutura indica stop-outs agressivos e acumulação de liquidez no fundo, após o que o mercado regressa aos preços anteriores. O Bart invertido é frequentemente encontrado em mercados manipulados ou ilíquidos e é usado por traders como sinal de potencial reversão em alta.

Como usar o padrão Bart na negociação?

O padrão Bart pode ser uma ferramenta valiosa, pois reflete movimentos de preço manipulados e permite antecipar reversões bruscas. O uso prático baseia-se em três etapas: observar o impulso, analisar a consolidação lateral e esperar a reversão final. Abaixo explicamos como aplicar cada etapa numa estratégia.

- Determinar o momento de formação do padrão

Para reconhecer e usar o padrão a tempo, é importante notar os primeiros sinais do seu aparecimento. Nesta fase, preste atenção a:

-

um impulso vertical acentuado, para cima ou para baixo; um aumento anormal de volume que não é suportado por notícias;

-

um rápido esmorecimento do movimento e a transição para uma faixa estreita.

Nesta fase, ainda é cedo para entrar — o mercado pode continuar a tendência.

- Análise da faixa horizontal

A fase de consolidação lateral é um elemento-chave do padrão Bart. Nesta altura, o trader observa:

-

um estreitamento da amplitude das oscilações e uma diminuição da volatilidade;

-

ausência de pressão evidente de compradores ou vendedores;

-

declínio gradual do volume, o que muitas vezes indica que o mercado se prepara para uma reversão.

É aqui que o trader se prepara para uma possível entrada, mas aguarda confirmação.

- Entrada após a rutura

Assim que o preço rompe o flat, começa a terceira fase — um retorno brusco ao nível inicial. Aqui, os traders usam regras específicas de entrada:

Para o Bart clássico:

-

considera-se uma posição curta;

-

entrada após a rutura em baixa da fronteira inferior da faixa lateral;

-

stop-loss ligeiramente acima do flat;

-

alvo — retorno ao nível onde o impulso começou.

Para o Bart invertido:

-

considera-se uma posição longa; entrada após a rutura em alta da fronteira superior da faixa;

-

stop-loss abaixo da fronteira inferior do flat;

-

alvo — retorno do preço ao nível onde a queda começou.

Usar o padrão Bart dá aos traders uma vantagem importante: ajuda a reconhecer antecipadamente movimentos manipulados e a prever reversões rápidas, permitindo entrar no mercado em pontos mais favoráveis. Graças à estrutura clara do padrão, é possível abrir operações com stop-loss definido e alvo pré-determinado, o que reduz riscos e aumenta a precisão das decisões. Em essência, este padrão permite transformar impulsos bruscos e caóticos do mercado em oportunidades de lucro mais previsíveis e controláveis.

Prós e Contras do padrão Bart

Para sua conveniência, criámos uma tabela com as vantagens e desvantagens mais relevantes do padrão Bart.

| Prós | Contras | |

|---|---|---|

| Permite identificar possíveis reversões de preço com antecedência. | Podem ocorrer falsos sinais durante alta volatilidade. | |

| Fornece pontos de entrada claros e stop-loss precisos. | Determinação subjetiva: nem sempre é fácil distingui-lo de um flat normal. | |

| Ajuda a reconhecer manipulação por grandes participantes. | Funciona mal em mercados tendenciais sem impulsos acentuados. | |

| Adequado para estratégias de curto prazo e scalping. | Exige decisões e reações rápidas por parte do trader. | |

| Funciona bem com volumes e níveis para confirmação. | Em mercados ilíquidos, pode levar a “serragem” e movimentos caóticos. |

O que acha deste padrão? Já o usou para operar no mercado? Como correu? Partilhemos experiências abaixo!

Simplifique sua jornada criptográfica

Quer armazenar, enviar, aceitar, apostar ou negociar criptomoedas? Com o Cryptomus tudo é possível — cadastre-se e gerencie seus fundos de criptomoeda com nossas ferramentas úteis.

Iniciar